Der Hauseigentümerverband Region Winterthur setzt sich dafür ein, dass gutgläubige Immobilienverkäufer bei der Grundstückgewinnsteuer nicht benachteiligt werden. Mehrere Bespiele zeigen, dass das Winterthurer Steueramt den Verkehrswert vor 20 Jahren zu tief berechnet und damit zu hohe Steuern einfordert. Nachdem der Stadtrat keinen Handlungsbedarf sieht, wird der HEV Unterstützungsmassnahmen für betroffene Hauseigentümer prüfen.

Bereits seit längerer Zeit bemängelt der HEV Region Winterthur die Praxis vom Steueramt bei der Berechnung des Verkehrswerts vor 20 Jahren. Diese wird bei der Grundstückgewinnsteuer angewendet, wenn der Immobilienverkäufer die Liegenschaft länger wie 20 Jahre besessen hat. Vor zehn Jahren ergab eine HEV-Untersuchung, dass dieser Wert in 90 Prozent der Fälle zu tief eingeschätzt wurde, was eine zu hohe Grundstückgewinnsteuer zur Folge hatte. Mehrere aktuelle Beispiele zeigen, dass der Verkehrswert vor 20 Jahren vom Winterthurer Steueramt weiterhin zu tief und zum Teil auch falsch berechnet wird. Gutgläubige Hauseigentümer, welche die Berechnung vom Steueramt nicht hinterfragen oder auch nicht wissen dass diese falsch sein könnte, bezahlen damit zu hohe Steuern.

Der HEV Region Winterthur fordert, dass das Steueramt einen korrekten Verkehrswert vor 20 Jahren berechnen muss, damit gutgläubige Eigentümer nicht weiter benachteiligt werden. Ende November 2021 hat der Hauseigentümerverband Stadtrat Kaspar Bopp verschiedene Fragen gestellt, welche in der Zwischenzeit beantwortet wurden.

Fragen vom Hauseigentümerverband an Stadtrat Kaspar Bopp

HEV: Bei wie vielen Immobilienverkäufen in den vergangenen fünf Jahren (seit 1.1.2017) wurde vom Steueramt ein Verkehrswert vor 20 Jahren berechnet?

Stadtrat: Das Steueramt führt keine Statistik über jene Grundsteuerfälle, bei welchen der Verkehrswert vor 20 Jahren statt des tatsächlichen Erwerbspreises eingesetzt wurde. Das Steueramt schätzt diesen Anteil auf rund 30 bis 40 Prozent aller steuerlich relevanten Fälle.

Bei wie vielen Fällen wurde dieser Verkehrswert von den Immobilienverkäufern angezweifelt und eine Korrektur verlangt?

Das Steueramt führt keine Statistik darüber, in welchen Fällen der Verkehrswert vor 20 Jahren vom Verkäufer oder der Verkäuferin angezweifelt und daraufhin korrigiert wurde.

Wenn der Immobilienverkäufer den Verkehrswert vor 20 Jahren angezweifelt hat, bei wie vielen dieser Fälle wurde der Wert vom Steueramt korrigiert?

Wenn verkaufswillige Grundeigentümerinnen und Grundeigentümer den vom Steueramt berechneten Verkehrswert anzweifeln, ergibt sich die Möglichkeit einer Einigungsverhandlung. Wie viele solche Einigungsverhandlungen stattgefunden haben, wurde statistisch nicht erfasst.

Bei wie vielen Fällen genügte dafür eine Reklamation und wie oft musste der Immobilienverkäufer einen Rekurs machen?

In den letzten drei Jahren wurden insgesamt neun Einsprachen zum Verkehrswert vor 20 Jahren eingereicht. Drei Einsprachen wurden mittels eines Rekurses weitergezogen.

Sieht das Steueramt einen Handlungsbedarf oder wird die bisherige Praxis weitergeführt?

Die Mitarbeitenden der Grundsteuerabteilung bilden sich zur Erfüllung ihrer Aufgabe regelmässig weiter. Dies auch in der Frage des Verkehrswertes vor 20 Jahren. Insofern wird die Praxis nicht einfach weitergeführt, sondern regelmässig hinterfragt und neuesten Erkenntnissen angepasst. Wie bereits dargelegt, ist das Steueramt in der Methode der Ermittlung des Verkehrswertes vor 20 Jahren nicht frei. Die rechtlichen Grundsätze und die ständige Rechtsprechung müssen immer respektiert und angewandt werden.

Wird das Steueramt den Immobilienverkäufern bei der Mitteilung der mutmasslichen Grundstückgewinnsteuer zukünftig die detaillierte Berechnung des Verkehrswerts vor 20 Jahren abgeben?

Das Steueramt hat auf Wunsch schon immer die detaillierte Berechnung des Verkehrswertes vor 20 Jahren zur Verfügung gestellt und wird dies auch in Zukunft so handhaben.

Wenn in den vergangenen fünf Jahren vom Steueramt ein zu tiefer Verkehrswert vor 20 Jahren mitgeteilt wurde, wird der zu viel bezahlte Steuerbetrag den Immobilienverkäufern zurückerstattet?

Wenn ein Veranlagungsentscheid in Rechtskraft erwachsen ist, gilt die natürliche Vermutung, dass die Veranlagung – und damit auch die Festlegung des Verkehrswertes vor 20 Jahren – korrekt erfolgt ist. Somit stellt sich die Frage eines zu tiefen Verkehrswertes vor 20 Jahren bei einem rechtskräftigen Veranlagungsentscheid nicht. Revisionsgründe bleiben selbstverständlich vorbehalten.

Die Problematik der Grundstückgewinnsteuer bei langjährigen Hauseigentümern wurde auch im Stadtparlament festgestellt und ebenfalls ein Fragenkatalog eingereicht. Die Antworten vom Stadtrat waren im Grossen und Ganzen die Gleichen: Der Stadtrat sieht keinen Handlungsbedarf und will seine Praxis beim Verkehrswert vor 20 Jahren nicht ändern.

Unterstützung vom Hauseigentümerverband

Der HEV Region Winterthur ist enttäuscht, dass der Stadtrat seine Praxis nicht ändern will. Damit bleibt den betroffenen Immobilienverkäufern nur die Wahl, entweder zu hohe Grundstückgewinnsteuern zu bezahlen, oder einen Prozess gegen die Stadt zu führen.

Bei Immobilienverkäufen, welche der HEV Region Winterthur im Auftrag des Eigentümers durchführt, wird die Grundstückgewinnsteuer überprüft und bei Bedarf eine Korrektur verlangt. Damit konnte bereits in mehreren Fällen der Steuerbetrag signifikant gesenkt werden. Der Hauseigentümerverband prüft aktuell Möglichkeiten, wie allen betroffenen Immobilienverkäufern bei der Grundstückgewinnsteuer geholfen werden kann. Der HEV Region Winterthur wird sich weiterhin dafür einsetzen, dass langjährige Hauseigentümer bei der Grundstückgewinnsteuer nicht benachteiligt werden. Sobald ein entsprechendes Unterstützungsangebot zur Verfügung steht, werden wir Sie informieren.

Wenn Sie Fragen zum Verkehrswert vor 20 Jahren haben, steht Ihnen HEV-Geschäftsführer Ralph Bauert gerne zur Verfügung. Wenn Sie selber Diskussionen mit dem Steueramt wegen dem Verkehrswert vor 20 Jahren hatten, freut sich Ralph Bauert auf Ihre Erfahrungen.

Weitere Informationen zum Verkehrswert vor 20 Jahren gibt es in diesem Artikel.

Im Folgenden zeigen wir Ihnen die rechtliche Einordnung des Verkehrswerts vor 20 Jahren bei der Grundstückgewinnsteuer und auf was langjährige Hauseigentümer beim Immobilienverkauf achten sollten.

Grundstückgewinnsteuer – Verkehrswert vor 20 Jahren

I. Grundstückgewinnsteuer

A. Ausgangslage und Entwicklung der Einkünfte

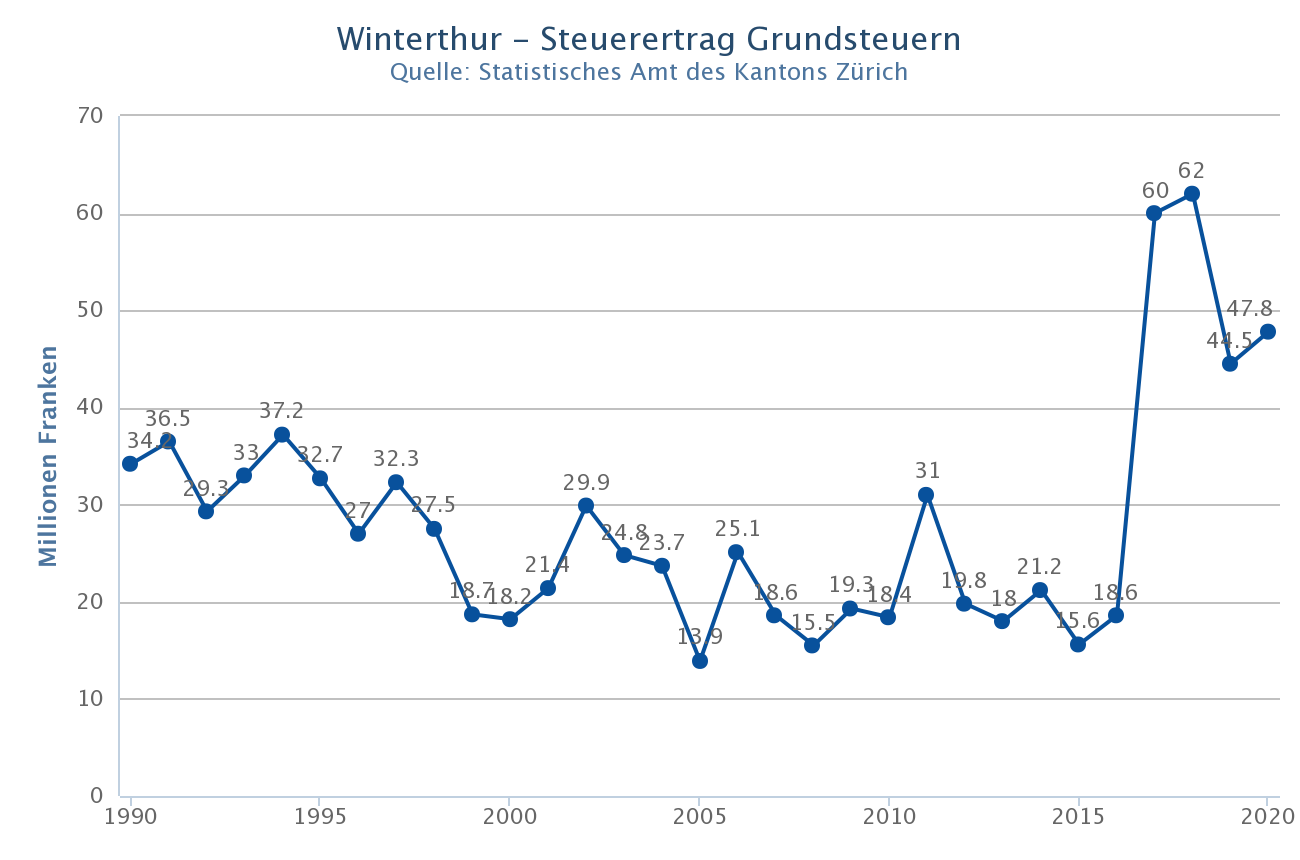

Die Grundstückgewinnsteuern sprudeln seit einigen Jahren recht üppig in Winterthur. Die Erträge aus dieser Quelle liegen aktuell deutlich über dem langjährigen Durchschnitt. Nachfolgend die Daten des statistischen Amtes des Kantons Zürich zur Stadt Winterthur.

Dieser starke Ausschlag in den letzten Jahren nach oben muss nicht bedeuten, dass sich die Stadt nicht korrekt verhalten hätte, aber zumindest lohnt es sich, genauer hinzuschauen. Das gilt jedenfalls für diejenigen Eigentümer, die soeben eine Liegenschaft verkauft haben oder mit dem Gedanken spielen, dies in nächster Zeit zu tun.

B. Rechtliche Vorgaben

Die Grundstückgewinnsteuer wird erhoben von den Gewinnen, die sich bei Handänderungen an Grundstücken oder Anteilen von solchen ergeben.

§ 219 des Zürcher Steuergesetzes hält fest: Der Grundstückgewinn ist der Betrag, um welchen der Erlös die Anlagekosten übersteigt. Massgebend für die Berechnung des Gewinns ist die letzte Handänderung.

Die Rechnung ist einfach. Der Erlös abzüglich der Anlagekosten ergibt den Grundstücksgewinn, der dann in Abhängigkeit von der Zeitdauer zwischen Kauf und Verkauf des Grundstücks sowie der Höhe des Gewinns zu einem unterschiedlich hohen Steuersatz besteuert wird.

Die nachfolgende Tabelle zeigt Ihnen beispielhaft, mit welchen Steuern beim Verkauf einer Eigentumswohnung oder eines Einfamilienhauses zu rechnen ist:

| Grundstückgewinn | CHF 200'000.- | CHF 400'000.- | CHF 600'000.- |

| Haltedauer 20 Jahre | CHF 34'700.- (17%) | CHF 74'700.- (19%) | CHF 114'700.- (19%) |

| Haltedauer 10 Jahre | CHF 55'520.- (28%) | CHF 119'520.- (30%) | CHF 183'520.- (31%) |

| Haltedauer 2 Jahre | CHF 69'400.- (35%) | CHF 149'400.- (37%) | CHF 229'400.- (38%) |

Der Erlös ist einfach festzustellen. Es genügt in der Regel, einen Blick in den öffentlich beurkundeten Grundstückkaufvertrag zu werfen, worin dieser Wert als Verkaufspreis festgehalten ist.

Deutlich herausfordender kann es sein, die Anlagekosten zu ermitteln. Vereinfacht gesprochen setzen sich die Anlagekosten aus dem ursprünglichen Kaufpreis für die Liegenschaft sowie allen seither getätigten wertvermehrenden Investitionen zusammen.

Wenn das Grundstück vor sehr langer Zeit erworben wurde, haben sich die Liegenschaftenpreise seither regelmässig vervielfacht, was zu sehr hohen Grundstückgewinnen resp. zu einer sehr hohen Steuer führen würde, wobei ein erheblicher Teil des Gewinns nicht der Wertsteigerung, sondern der Geldentwertung geschuldet ist. Für diesen Fall hat der Gesetzgeber in § 220 des Steuergesetzes eine Spezialregelung getroffen: Liegt die massgebende Handänderung mehr als zwanzig Jahre zurück, darf der Steuerpflichtige den Verkehrswert des Grundstücks vor zwanzig Jahren in Anrechnung bringen.

Und genau um diesen Verkehrswert vor zwanzig Jahren, der nachträglich eruiert werden muss, geht es im Folgenden.

II. Schwierigkeiten bei der Wertermittlung vor 20 Jahren

Die Frage, was ein Grundstück (Land mit Gebäude) vor zwanzig Jahren für einen Wert hatte, ist nicht einfach zu beantworten. Wenn es schon nicht ganz einfach ist, den Wert eines Grundstücks im heutigen Zeitpunkt zu bestimmen, gilt dies erst recht, wenn rückwirkend der Wert vor 20 Jahren zu schätzen ist.

Als steuerpflichtiger Grundeigentümer lohnt es sich deshalb, genau hinzuschauen. Denn wenn die Stadt für diese Schätzung bei verschiedenen Parametern von ungünstigen Annahmen ausgeht, resultiert ein zu tiefer Grundstückswert vor 20 Jahren und Sie zahlen unter Umständen eine deutlich zu hohe Grundstückgewinnsteuer.

Leider habe ich auch schon die Erfahrung gemacht, dass die Stadt wenig Interesse hat, für ihre Schätzung wertsteigernde Faktoren zu berücksichtigen. Zudem scheint sich die Stadt bei der Wertermittlung des Gebäudes auf den Gebäudeversicherungswert abzustützen. Doch führt diese Berechnungsweise wirklich zum richtigen Ergebnis? Meines Erachtens ist dies häufig nicht der Fall. Vielmehr führt diese Berechnungsmethode regelmässig zu einem zu tiefen Verkehrswert vor 20 Jahren und damit zu einer zu hohen Grundstückgewinnsteuer.

III. Rechtsprechung und Lehre zur Wertermittlung vor 20 Jahren

§ 220 des Steuergesetzes hält wörtlich fest, dass der Verkehrswert und nicht der Substanzwert der Liegenschaft vor 20 Jahren massgeblich ist.

Der Verkehrswert ist der Preis, den ein möglicher Käufer am Bewertungsstichtag bei normalem Geschäftsverkehr unter Würdigung aller Werteinflüsse für die betreffende Immobilie zu bezahlen bereit wäre. Das Bundesgericht formuliert dies wie folgt: Der Verkehrswert ist der Wert, zu welchem eine Sache oder ein Vermögenswert am freien Markt zu einem bestimmten Zeitpunkt veräussert werden kann. Er ist keine mathematisch exakt bestimmbare Grösse, sondern in der Regel ein Schätz- oder Vergleichswert (vgl. Urteil des Bundesgerichts 2C_1081/2018 vom 29. Januar 2020, E. 2.2.2). In der Literatur wird mitunter mit grosser Deutlichkeit betont, dass ein Substanzwert nicht mit dem Verkehrswert gleichgesetzt werden kann. Den gut nachvollziehbaren Ausführungen von Canonica zufolge sind Realwert- oder Substanzwertmethoden ausschliesslich kostenorientiert. "Sie liefern die Kosten eines Objekts, aber niemals dessen Verkehrswert." (so wörtlich Canonica, Die Immobilienbewertung, Gossau 2009, S. 25).

A. Bewertung des Gebäudes

Entgegen diesen klaren Vorgaben seitens Lehre und Rechtsprechung scheint sich die Stadt bei der Bewertung des Gebäudewertes nicht selten trotzdem auf den Substanzwert abzustützen. Das ist dann der Fall, wenn sich die Stadt auf den Gebäudeversicherungswert abstützt und davon die Altersentwertung in Abzug bringt. Denn der Gebäudeversicherungswert ist ein klassischer Substanzwert. Der Neuwert gemäss Gebäudeversicherungsausweis entspricht dem Kostenaufwand, der für die Erstellung eines Gebäudes gleicher Art, gleicher Grösse und gleichen Ausbaues am Tag der Schätzung erforderlich ist.

Ich kann die Stadt verstehen, dass sie einen einfach handzuhabenden Bewertungsmassstab möchte, was bei der Anwendung des Gebäudeversicherungswertes grundsätzlich gegeben ist. Will sich die Stadt aber von einer individuellen Eruierung des Verkehrswertes befreien, wäre zumindest ein angemessener Zuschlag zum so errechneten Substanzwert des Gebäudes hinzuzurechnen. Denn es kann kaum bestritten werden, dass der Verkehrswert von Liegenschaften während der letzten zwanzig Jahren klar höher war als deren Substanzwert. Ausnahmen sind möglich, doch beschränken sich diese auf ausgefallene Immobilien, die heute nicht mehr nachgefragt sind, oder auf Immobilienkrisen, wo die Substanzwerte auf breiter Front über den Verkehrswerten liegen können.

Von dieser Differenz zwischen dem Substanzwert und dem Verkehrswert leben insbesondere auch die General- und Totalunternehmer. Sie würden kein Geld verdienen können, wenn sie von ihren Käufern nur gerade die effektiven Erstellungskosten von Wohnungen und Häusern verlangen könnten.

Wenn die Stadt somit nicht zumindest einen angemessenen Zuschlag auf den so errechneten Substanzwert schlägt, kann davon ausgegangen werden, dass die Stadt einen zu tiefen Verkehrswert errechnet hat und damit eine zu hohe Grundstückgewinnsteuer verlangt.

In diesem Zusammenhang ist sodann darauf hinzuweisen, dass auch darauf zu achten ist, wie die Altersentwertung berechnet wurde. Die Altersentwertung pro Jahr wird häufig mit 1 Prozent der Gebäudeversicherungssumme in Abzug gebracht. Insgesamt sollte die Altersentwertung bei einem gebrauchsfähigen Gebäude aber kaum je mehr als 40-50% betragen, und zwar unabhängig davon, das Haus 50, 80 oder 160 Jahre alt ist.

Zudem darf die Altersentwertung nicht in allen Fällen ab dem Erstellungsjahr des Gebäudes gerechnet werden. Wenn beispielsweise einige Jahre vor dem Stichdatum noch erhebliche Investitionen getätigt wurden, ist die Altersentwertung deutlich tiefer anzusetzen resp. wäre der Abzug für die Altersentwertung erst ab dem Zeitpunkt einer Gesamtsanierung zu berücksichtigen.

B. Bewertung des Landes

Was die Bewertung des Landes angeht, stützt sich die Stadt regelmässig entweder auf statistische Werte oder auf konkrete Vergleichspreise. Dieses Vorgehen ist grundsätzlich nicht zu beanstanden. Wenn auf statistische Werte abgestützt wird, ist aber zu prüfen, auf welchen statistischen Wert die Stadt ihre Bewertung abstützt. Ist beispielsweise eine Liegenschaft mit grosser Ausnützung oder an guter Lage zu berücksichtigen, wäre es falsch, wenn sich die Stadt auf den publizierten Medianwert stützt. Der Medianwert wäre hingegen dann mutmasslich akzeptabel, wenn es sich um eine Liegenschaft an durchschnittlicher Lagequalität mit einer mittleren Ausnützung handelt.

IV. Empfehlungen

Wenn Sie Zweifel haben, ob der von den Steuerbehörden errechnete Grundstückgewinn realistisch oder nicht doch etwas hoch ist, lohnt es sich, zweimal hinzuschauen.

Dies gilt erst recht dann, wenn die Behörde eine hohe Altersentwertung geltend macht oder wenn bei der Bewertung des Verkehrswertes vor 20 Jahren auf den Gebäudeversicherungswert abgestützt wird, ohne die Differenz zwischen dem

Substanz- und Verkehrswert mit einem Zuschlag auszugleichen.

Wenn die Einschätzung zur Grundstückgewinnsteuer genauer unter die Lupe genommen wird, kommen häufig auch noch andere Themen auf den Tisch, die dazu führen können, dass die Grundstückgewinnsteuer zu reduzieren ist.

Wenn beispielsweise vor zwanzig Jahren eine Einzonung oder Aufzonung des Grundstücks (z.B. von einer zweigeschossigen zu einer dreigeschossigen Wohnzone) bevorstand, kann eine solche geplante Planungsmassnahme auch bereits wertsteigernd berücksichtigt werden.

Wenn im umgekehrten Fall in den letzten zwanzig Jahren eine Abzonung erfolgt ist, kann bei der Bewertung des Grundstücks vor 20 Jahren nicht auf die heutige Zonierung abgestützt werden, sondern ist auf die damalige Zonierung abzustellen, was dann meist dazu führt, dass der Grundstückswert vor 20 Jahren steigt und im Gegenzug der steuerbare Grundstückgewinn sinkt.